2023/4/3 17:41:00

2023/4/3 17:41:00

原创首发 | 金角财经

作者 | 塞尔达

在内忧外患之下,中芯国际交出了一份亮眼财报。

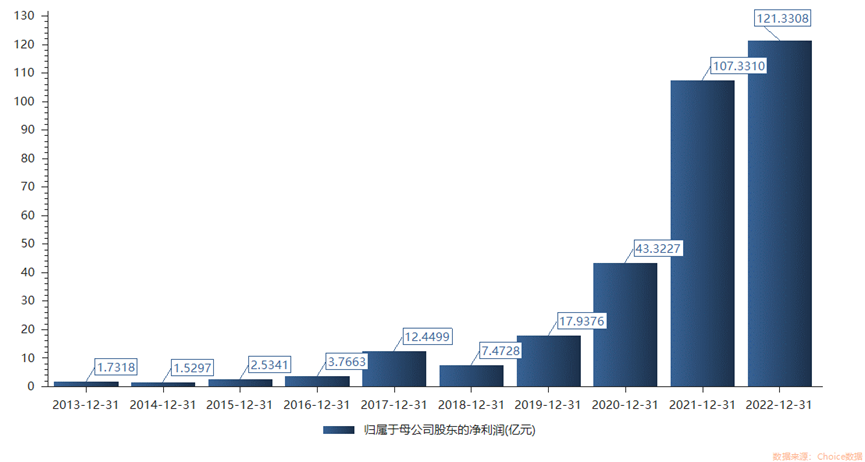

3月28日,中芯国际发布去年业绩。2022年,该公司实现归母净利润121.3亿,创下新高。

这份“最佳年报”,也把中国芯片在成熟制程的现状,重新放到聚光灯下。

联发科董事长蔡明介近日表示,美国限制中国大陆发展半导体先进制程,反而让中国大陆资金流向未受禁令影响的成熟制程,中国台湾中小型设计厂商首当其冲受到冲击。

“欧美、日韩相继推出高额补贴或税收优惠,鼓励半导体本地化。中国大陆也有许多公司早就布局并得到政策补助,中国台湾不能不重视。”蔡明介称。

不过,与亮眼的业绩、台湾的担忧相比,中芯国际自己对于未来展望则“悲观”得多。

业绩会上,中芯国际预计,2023年一季度收入将环比下降10%-12%,毛利率降至19%-21%;2023全年销售收入同比下滑,毛利率在20%附近,只有2022年一半左右。

实际上,2022年四季度中芯国际产能利用率已由高于90%急转直下至不足80%。

同时在先进芯片上,随着荷兰、日本升级出口管制,意味着“卡脖子”问题短期内依然无解。

收获“最佳年报”的中芯国际,依然还要过很多道难关。

最佳年报背后

2022年,中芯国际实现营收495.16亿,同比增长39%;归母净利润121.33亿,同比增长13%;扣非净利润97.64亿,同比增长83.4%。

营收和净利润同比大增

盈利指标方面,中芯国际毛利率也创下近年新高,达到38.3%,相比2020-2021年的23.8%和29.3%,分别提高了14.5个和9个百分点;

ROE同比微跌0.3个百分点,但相比2020年,依然提高了3.5个百分点;

扣非后ROE也创近年新高,达到8.1%,相比2020-2021年的2.5%和5.1%,分别提高了5.6个和3个百分点。

盈利指标改善

业绩和盈利指标改善,主要是由于去年销售晶圆数量增加以及平均售价上升。

2022年,中芯国际销售晶圆数量由674.7万片约当8英寸晶圆增加5.2%至709.8万片;平均售价由4763元增加34%至6381元。

此外,几乎不用交所得税的超能力,也是非常重要的“利润密码”。

2022年,中芯国际利润总额为147.6亿,而所得税费用只有1.06亿,有效税率只有0.72%,意味着100元税前利润只用交7毛2所得税;2019-2021年,该公司有效税率分别为11.07%、10.47%、3.37%。

攒147亿,只交1亿所得税

不过,随着“缺芯”影响在去年下半年开始缓解,中芯国际业绩在第四季度急转直下,为这份“最佳年报”蒙上阴影。

2022年四季度,中芯国际毛利率环比下跌超过6个百分点至33.13%,一至三季度毛利率分别为41.17%、39.41%、39.25%;

营收则环比下跌10.77%,此前三个季度分别为环比上涨15.54%、7.46%、3.4%;尽管同比依然上涨14.55%,但相比前三季度40%-60%涨幅已大幅缩水。

在营收和毛利率都恶化下,中芯国际去年四季度单季度归母净利润同比下跌19.66%,环比下跌12.56%。

中芯国际单季度业绩数据

恶化的指标还有产能利用率。

2022年一季度至四季度,中芯国际产能利用率分别为100.4%、97.1%、92.1%和79.5%,同样在第四季度大变脸。

“手机行业下降非常严重,消费电子也下降了很多。代工业务很大部分来自手机和消费电子,等手机占比恢复到35%,消费电子恢复到28%-30%,产能利用率会达到90%左右,主要还是看这两个领域。”中芯国际称。

财报显示,从应用分类看,2022年中芯国际智能手机类业务占比由32.2%下降至27%,消费电子类由23.5%降至23%;

如果要恢复至上述“手机35%、消费电子28%-30%”,恐怕还需相当长的时间。

中芯国际业务构成

值得注意的是,尽管行业开始转冷,但中芯国际依然继续加大投入。

2022年,中芯国际研发投入高达49.53亿,相比2021年的41.2亿,同比增幅超20%。

研发投入情况

人才储备上,去年中芯国际研发人员数量由1758人提高至2326人,平均薪酬由41.2万提高至44.8万,总薪酬由7.24亿提高至10.42亿。

研发人员数量和待遇均大幅提高

除了研发,中芯国际把更大的投入力度放在资本开支上。

2022年,中芯国际“购建固定资产、无形资产和其他长期资产”支付现金为422.06亿,相比2021年的283.62亿,增幅接近50%,多支付138亿。

中芯国际投资现金流数据

此外,2022年,中芯国际固定资产和在建工程分别为854.03亿和457.62亿,相比2021年的653.66亿和252.44亿,同比增长30.65%和81.28%,金额都增加超过200亿。

固定资产和在建工程大幅增加

在业绩会上,中芯国际称,2022年资本开支为63.5亿美元,截至去年末折合8 英寸月产能达到71.4万片,同比增长15%。

在回应四个成熟12英寸新厂项目情况时,中芯国际表示,2022年底,中芯深圳进入投产阶段,中芯京城进入试产阶段,中芯临港完成了主体结构封顶,中芯西青开始土建。

“晶圆代工企业必须具备可持续的人才和资金投入,不断通过加强研发和拓展规模来强化技术壁垒,提升行业内的竞争优势和产业适配能力,从而保持、巩固并提升市场地位。”中芯国际称。

回顾芯片行业的周期变换,台积电等巨头称王称霸的秘密就是“选对方向,在低谷时疯狂扩张”。

中芯国际不断加大投入力度可以理解,但在下游需求持续低迷、产能利用率大幅下降背景下,也需要警惕潜在风险。

熬到2024年

在业绩会上,中芯国际管理层对自己的展望颇为“悲观”。

中芯国际称,2023年上半年行业周期尚在底部,外部不确定因素带来的影响依然复杂,下半年可见度依然不高;

指引上,无论是一季度还是全年,中芯国际给出的预测都是销售收入下滑,毛利率20%左右,只有去年一半水平。

中芯国际业绩指引

寒意背后,原因不难理解。

手机和PC两大芯片需求,包揽全球晶圆代工行业过半产能,但都处于不景气阶段;

尽管汽车芯片行情较好,但整体占比不足一成,难以抵消手机和PC下行的负面影响。

“在芯片应用侧,手机市场稍微动一动,就能抵消汽车市场。手机、PC对整个半导体景气度有决定性影响。”有半导体分析师称。

据财新报道,2022年以来,智能手机行业至少对上游芯片厂商“砍”了三轮订单。甚至有手机行业资深人士称,目前手机芯片整体行情几乎是“全在砍单、没人提货”。

“这一次景气度转向太快了,芯片设计公司2021年还在抢产能,2022年发现产品卖不出去。”芯谋研究分析师谢瑞峰称,设计公司现金流正逐步变为库存,带来较高风险,因此宁愿赔付违约金,也不愿履行与晶圆代工厂的合同。

下游需求低迷,导致上游普遍面临较大去库存压力。在2022年财报或业绩快报中,不少上游企业的存货跌价准备均大幅提高。

格科微在业绩快报中称,预计2022年度全年计提存货跌价准备为3.9-4.5亿元,2021年只有1.45亿;

汇顶科技则计提存货跌价准备4-5亿元,2021年只有1.34亿;韦尔股份计提存货跌价准备为13.4-14.9亿元,2021年只有8.96亿。

中芯国际情况类似,2022年,该公司存货跌价准备由2.76亿提高至7.48亿,增幅171%。

“面板类驱动芯片库存非常高,估计库存超过3个季度,个别可能是整年库存;还有大宗产品如CIS和ISP这类芯片,以及通用产品,像存储器、专用存储器,存量超过半年。”中芯国际在业绩会上称。

市场调研机构Counterpoint Research研究总监盖欣山认为,即使完成这一波清货,短时间内手机厂商也不太可能恢复至2021年的采购水平,预计2023年芯片需求仍不乐观。

他认为,受苹果等高端品牌厂商带动,应用最新先进制程的高端芯片需求尚可保持稳定,主要是低端领域持续性低迷,将继续拖累芯片出货。

同时,下游需求低迷也拖累上游产能利用率,除了前述中芯国际产能利用率在去年四季度遭遇滑铁卢外,不少公司都出现类似情况。

联电此前发布的2022年第四季度财报显示,产能利用率从100%降至90%;力积电去年第四季度产能利用率仅为70%,预计今年第一季度将再下降10%;

格芯表示,第四季度产能利用率为95%左右,预计今年一季度将下滑至85%;世界先进预估今年首季产能利用率降低10%。

雪上加霜的是,行业还要面对不断释放的新建产能,进一步加大产能过剩风险。

自2020年下半年开始的缺芯潮中,各大晶圆厂纷纷投资扩产,新建产能将自2022年末开始逐步释放,意味着未来很长一段时间,全球芯片都将进入产能过剩时代。

台积电在去年4月表示,公司维持原有扩产计划,2022年资本支出将保持在400-440亿美元;

英特尔自2021年2月以来,也不断抛出扩产计划,比如在去年3月宣布十年内在欧盟投入800亿欧元用于芯片研发和制造。

对于中芯国际来说,更大的挑战在于,行业扩产方向主要集中在成熟制程。

据中国电子报数据,2022年全球晶圆代工厂年增产能约14%,其中12英寸新增产能当中约有65%为成熟制程。

台积电董事长刘德音在近期公开表示:“尽管成熟工艺产能供过于求,但台积电依然会扩充产能。”

台积电表示,2022年在成熟领域的投资达到了40亿美元,2023年将继续投入40亿美元,到2025年成熟工艺产能将提升50%。

目前,台积电已经在日本熊本县建设22纳米和28纳米的半导体生产线,预计于2024年开始量产,该产线月产能为5.5万片12英寸晶圆,用于汽车用和家电用芯片产品的生产;

台积电还将在德国德累斯顿建设针对汽车芯片的12英寸晶圆厂,制程将从28/22纳米开始;

此外,台积电在中国台湾地区扩产包括,计划2024年量产的高雄Fab 22厂区中的二期,以及南科Fab 14厂区P8厂,均面向特殊成熟制程。

三星最新消息也与成熟制程有关,该公司在日本东京都召开的晶圆代工业务说明会上表示,将加强自身成熟制程业务,计划在2027年之前将成熟制程产能提高至目前的2.5倍。

彭博行业研究认为,晶圆厂过去数年较激进地扩产,将自2022年未开始逐步释放产能,尤其在28纳米及以上成熟制程上,恐怕带来供应过剩的风险;该机构判断,未来两年中,全球晶圆产能利用率将承受压力,并降至80%以下。

盖欣山认为,目前来看,2023年整体晶圆需求量将同比持平或小幅衰退,而在供给上晶圆产能增幅预计将为7%左右,这意味着行业将整体进入供过于求。

“从晶圆代工角度来看,未来有两个利空,2023年是需求,2024年是供给。”盖欣山称,“如果消费市场持续低迷,地缘政治恶化,整个产业的谷底可能要到2024年。”

“卡脖子”难解

对中芯国际来说,最大的难题还是“卡脖子”。

3月8日,荷兰外贸和发展合作部部长给荷兰众议院主席写信,称有必要扩大对特定半导体生产设备的现有出口管制,目标是在2023年夏季前公布半导体先进生产设备出口的部级法规。

对已受美国芯片和制造设备严格管制的中国半导体产业来说,荷兰此举无疑雪上加霜。

若要生产先进芯片,必须使用光刻机。以光源波长划分,光刻机分为UV(紫外线)、DUV(深紫外线)、EUV(极紫外线),波长越短分辨率越高,量产条件下,7纳米及以下的先进芯片制程工艺只能通过EUV实现。

荷兰阿斯麦(ASML)是世界上惟一一家能生产EUV的公司。

2018年,阿斯麦收到来自中国的第一个EUV订单,美国就此开始对荷兰政府游说,最终成功阻止阿斯麦向中芯国际出货。

据路透社报道,美国官员当时花了几个月时间研究如何阻止阿斯麦向中国出售EUV,并与荷兰官员举行了至少四轮会谈;

报道还援引一名前美国政府官员称,2018年7月荷兰首相马克·吕特在访美期间收到了一份中国获得阿斯麦技术潜在后果的情报报告,此后荷兰政府决定不再续签阿斯麦对该客户的EUV出口许可,该设备也从未发货。

在荷兰禁售EUV后,中国产业界寄望于部分较先进的DUV产品——即浸润式光刻机(ArFi)——通过工艺研发实现14纳米甚至更先进制程。

目前全球范围内,只有两家公司能提供DUV,一家是阿斯麦,另一家为日本尼康。前者在DUV同样处于垄断地位,以2021年数据为例,ArFi产品出货量为81台,尼康仅占3台。

但最近荷兰升级出口管制,连部分高端DUV也将纳入管制名单。

3月28日,商务部部长王文涛会见阿斯麦全球总裁温宁克,让情况看似尚有转机。

阿斯麦高管来华

事实上,在对华管制上,阿斯麦一直持反对态度。中国大陆是阿斯麦第三大市场,2022年为阿斯麦贡献了29.16亿欧元的收入,占总营收13.8%。

早在去年末,美国开启新一轮对华管制游说时,阿斯麦首席执行官温彼得接受荷兰当地报纸采访时直言,阿斯麦已经作出牺牲,在美国压力下限制EUV出口;

1月25日,温彼得接受彭博社采访时仍然不愿加入管制同盟,他警告,出口管制会阻挠效率和创新,“将会影响我们每一个人”。

然而,阿斯麦最终不得不接受政治谈判结果。这也意味着,在中美地缘政治大博弈下,企业高管来华交流更多只是象征意义。

除对荷兰施压,美国同时尝试联合日本对中国半导体产业进一步封锁。

早在2023年1月,美国总统拜登分别会见日本、荷兰首相,建议联手加强对先进科技出口管制,白宫官员还组织三方会议谈判管制细节。

据财新报道,阿斯麦于1月29日证实,美、日、荷政府就达成一项侧重先进制程芯片制造技术的协议有最新进展,其中将包括但不限于先进制程的光刻系统。

果然,到了3月31日,日本经济产业大臣西村康稔宣布,对中国在内的160个国家,限制出口先进半导体生产设备。受限产品分23种,包括光刻机。

对于出口管制是否以中国为主要目标的问题,西村康稔回应称,出口管制出台前,日本与美国和荷兰等同盟国和志同道合的国家交换了意见,但本次出口管制并不以特定的国家为目标。

据日本半导体制造设备协会统计,2021年度,日本半导体制造设备销售额约299亿美元,其中对中国出口同比增加57%,约占整体的三成,在各贸易国中居首位。

在半导体生态中,日本企业在全球掌握诸多生产环节的绝对话语权,比如在光刻胶涂布设备、热处理设备、单晶圆清洗设备和批量清洗设备领域,日本企业全球市占率超过70%。

换句话说,如果日本跟随美国步伐,后续进一步加大出口管制,中芯国际为代表的中国芯片产业公司将更加举步维艰。

先进芯片受制于“卡脖子”,短期难有突破;成熟制程又面临下游需求低迷、产能过剩等内卷困局。

收获“最佳年报”的中芯国际,依然还要补很多功课,赶很远的路。

参考资料:

财新《芯片砍单寒流》

财新《美日荷博弈对华出口管制》

中国电子报《芯片成熟制程博弈战》

Copyright © 2008-2020 【新宝配资】深圳海商汇创新投资有限公司 粤ICP备18158468号-1 股市有风险,投资需谨慎